Federal Reserve System

| Federal Reserve System | |

| |

| |

| A Fed Kormányzótanácsának washingtoni székháza | |

| Alapítva | 1913. december 23. |

| Jogelőd | Second Bank of the United States |

| Székhely | Eccles Building |

| Vezető | Jerome Powell |

| A Federal Reserve System weboldala | |

A Wikimédia Commons tartalmaz Federal Reserve System témájú médiaállományokat. | |

A Federal Reserve System (szó szerint „a Szövetségi Tartalék Rendszere”, rövidebben Federal Reserve, nem hivatalos, de gyakran használt rövidítéssel Fed) az Amerikai Egyesült Államok központi banki rendszere. Eltérően az államilag kontrollált jegybankok többségétől, a Federal Reserve vegyes állami-privát rendszerben működik. Jelenlegi elnöke Jerome Powell, aki 2018. február 5-én lépett hivatalba.[1]

A Federal Reserve rendszer részei

[szerkesztés]- Az Egyesült Államok elnöke által kinevezett, washingtoni székhelyű Kormányzótanács.

- A Szövetségi Nyíltpiaci Bizottság (Federal Open Market Committee, FOMC), amely a Kormányzótanács hét tagjából áll, illetve a 12 Federal Reserve Bank elnökei közül ötből. (A New York-i Federal Reserve Bank elnöke mindig helyet kap benne, a többiek rotációban.)

- A 12 Federal Reserve Bank az Egyesült Államok fontos városaiban, amelyek mindegyikét kilenctagú igazgatótanács irányítja.

- Számos magántulajdonú tagbank az Egyesült Államokban, amelyek meghatározott mennyiségű nem átruházható részvényt vásároltak az adott régió Federal Reserve Bankjában.

- Számos tanácsadó testület.

Története

[szerkesztés]Fő szócikk: Az Egyesült Államok központi bankjának története

A Federal Reserve rendszer a harmadik központi banki rendszer az Egyesült Államokban.

Az Egyesült Államok Első Bankja (1791 – 1811) és az Egyesült Államok Második Bankja (1816 – 1836) egyaránt húszéves mandátummal működött, amelyet a kongresszustól kaptak, pénzt bocsátottak ki és kereskedelmi hiteleket nyújtottak.

Létezésüket sokan ellenezték, akik szerint a korrupció melegágya voltak és az üzletemberek érdekeit szolgálták az egyszerű amerikaiakéval szemben. Andrew Jackson elnök a Második Bank megbízásának meghosszabbítását meg is vétózta, ezzel bevezetve a „szabad bankok” instabil korszakát, amelyben számos tagállami szintű engedéllyel rendelkező bank emelkedett fel és hanyatlott le.

1863-ban a polgárháború költségeinek finanszírozására a nemzeti valuta-törvényben nemzeti bankok rendszerét hozták létre. Valamennyi banknak joga volt rá, hogy az Egyesült Államoknak a bank birtokában álló kötvényei alapján egységesített bankjegyeket bocsássanak ki. A törvényt 1864-ben teljesen átírták és átnevezték nemzeti bank-törvénynek. Az új központi banki rendszer adminisztrációjáért egy új hivatal, a Valuta Comptroller Iroda és vezetője, a Valuta Comptroller lett a felelős. Ez a hivatal a Kincstári Osztály részeként ma is létezik. A nemzeti szintű engedéllyel rendelkező bankokat vizsgálja és ellenőrzi.

Az 1873-ban, 1893-ban, majd 1907-ben kitört bankpánikok sürgetővé tették egy központi bankrendszer létrehozását, bár a központi bank gondolata népszerűtlen volt, mivel sokan tartottak attól, hogy egy központi hatóság kezébe adják a monetáris rendszer működtetését.

Az 1907-es bankpánik után a Kongresszus mégis létrehozta a Nemzeti Monetáris Bizottságot (National Monetary Commission), hogy az dolgozza ki a bankrendszer reformjának tervét. A Bizottságot Nelson W. Aldrich szenátusi republikánus vezető és pénzügyi szakértő vezette. Két részre osztotta a munkát: egy bizottság az amerikai pénzügyi rendszer mélyreható tanulmányozásába kezdett, a másik, amelyet maga Aldrich vezetett, az európai központi banki rendszereket vizsgálta meg. Aldrich Európába is ellátogatott. A központi bank gondolatának ellenzőjeként utazott el, de miután megvizsgálta Németország bankrendszerét, azzal a meggyőződéssel tért haza, hogy a központi bank jobban működik, mint az államkötvényekre épülő rendszer, amelyet korábban támogatott.

A politikusok azonban továbbra is ellenezték ezt az irányt, sőt azzal vádolták Aldrich-ot, hogy a gazdag bankárokhoz, mint J. P. Morganhez és John D. Rockefellerhez fűződő szoros kapcsolatai miatt elfogult a témában. 1910-ben Aldrich, illetve a J.P. Morgan, Rockefeller és Kuhn, Loeb, & Co. bankok képviselői 10 napra együtt félrevonultak a georgia-i Jekyll-szigetre. A megbeszéléseket Paul Warburg (Kuhn, Loeb, & Co.) irányította, és ő készítette el a későbbi Federal Reserve-törvény első vázlatát. „A Jekyll-szigeten megvitattuk és lezártuk egy egységes diszkont ráta (kamatláb) ügyét” – írta később.

A találkozó nagy jelentősége ellenére egészen 1916-ig, három évvel a törvény elfogadása utánig, titokban maradt a nyilvánosság, sőt a kormány előtt is. (Bertie Charles Forbes írt róla először egy újságcikkben.)

Aldrich azért küzdött, hogy privát központi bank jöjjön létre minimális állami befolyással, de annyit engedett, hogy az igazgatótanácsban a kormány is képviseltethesse magát. A Nemzeti Monetáris Bizottságnak benyújtott „Aldrich-terv” javaslatot tett a „Nemzeti Tartalék Szövetség” létrehozására. A tervet a legtöbb republikánus és a Wall Street bankárjai támogatták, a Kongresszusban azonban nem volt meg a többség, hogy a törvény megszülethessen.

Mivel a tervet Aldrich jegyezte, akit a „keleti establishment”" képviselőjének tekintettek, az ország déli és nyugati részében ellenezték azok, akik eleve úgy gondolták, hogy az ország irányítása a gazdag családok és nagy cégek kezében van. Ellenezték a vidéki bankárok is, akik szerint túl nagy hatalmat adott volna keleti versenytársaiknak. A progresszív Demokraták szívesebben láttak volna egy államilag birtokolt és működtetett tartalékrendszert, az amerikai pénzkínálatot uraló Wall Street-i „pénztröszt” ellenőrzési körén kívül. A Wall Street befolyását a konzervatív Demokraták is elutasították, akik egy magántulajdonú, decentralizált tartalékrendszert szerettek volna. Még a Republikánusok közt is voltak, akik a pénztrösztöt kárhoztatva ellenezték az Aldrich-tervet.

A Federal Reserve-törvény elfogadása végül az újonnan választott demokrata elnök, Thomas Woodrow Wilson befolyásának, illetve a Kongresszus mindkét házában többségre kerülő Demokratáknak volt köszönhető. Wilson ragaszkodott hozzá, hogy a tervbe beillesszék, hogy a bankárokat ellenőrizendő, a kormányzat által kinevezett Kormányzótanács kerüljön az új központi banki rendszer élére. A Demokrata képviselők egy részének lázadása csaknem meghiúsította a törvény elfogadását, de őket Wilson azzal az ígérettel szerelte le, hogy antitröszt törvényt fog beterjeszteni. A végleges változat, amelyet főképp a Demokraták szavazataival 1913 végén fogadtak el, közelebb állt az Aldrich-tervhez, mint a két korábbi Demokrata változathoz.

A Federal Reserve, amelynek első elnöke Warburg lett, kulcsszerepet játszott az első világháború idején a szövetségesek és az USA háborús erőfeszítéseinek finanszírozásában.

Jogállása

[szerkesztés]A Federal Reserve rendszert az 1913. december 23-án elfogadott Federal Reserve-törvény hozta létre. A Federal Reserve Bankok 1914. november 16-án kezdték meg működésüket. A törvény egyúttal megnyitotta az utat a Federal Reserve bankjegyek kibocsátása előtt. A bankjegyeket a Reserve Bankok bocsátották ki és a pénzintézeteken keresztül forgalomba kerültek.

A Federal Reserve különböző részei eltérő jogállásúak. A Federal Reserve rendszer Kormányzótanácsa független szövetségi kormányügynökség. Nem kap finanszírozást a Kongresszustól és hét tagjának mandátuma átnyúlik az USA elnöke, illetve a Kongresszus ciklusain. Ha egy tagját kinevezték, ezután már függetlenül dolgozik. A Kormányzótanácsnak évente jelentést kell benyújtania tevékenységéről a Képviselőház elnökéhez. A tagot az USA elnöke mozdíthatja el bizonyos feltételek teljesülése esetén. A Kormányzótanács a monetáris politika kialakításáért felelős. Felügyeli és szabályozza a Federal Reserve Bankok, és általában véve az Egyesült Államok bankrendszerének működését.

A Federal Reserve Bankok vegyes státuszúak, amelyben vannak a magáncégekre és a szövetségi állami ügynökségekre jellemző elemek is. Minden tagbankjuknak van a birtokában az adott regionális Federal Reserve Bank nem átruházható részvényeiből, de ezek csak korlátozott ellenőrzési jogokat biztosítanak, a Federal Reserve Bank szervezeti és működési szabályzatát törvény állapítja meg és a tagbankok által nem megváltoztatható.

A tagbankok magáncégek, közülük sok részvényeit tőzsdén jegyzik.

Szervezete

[szerkesztés]A Federal Reserve Bankok és a Federal Reserve rendszer tagbankjai felett a Kormányzótanács ellenőrzési jogkörökkel rendelkezik. A tanács hét tagját az USA elnöke nevezi ki és a szenátus erősíti meg posztján. A tagok mandátuma 14 évre szól. A hét kormányzói helyhez tartozó hét mandátumidőszak egymástól kétévente eltolva, a páros évek februárjában kezdődik. Ha egy kormányzó valamilyen okból nem tölti ki mandátumát, a mandátumidőszak hátralevő részére új kormányzót neveznek ki. Akit egy ilyen töredékidőszakra neveztek ki, azt a mandátum lejártával újra ki lehet nevezni egy teljes 14 éves időszakra, de akit eredetileg teljes mandátumidőszakra neveztek ki, az többször már nem lehet kormányzó.[2]

A Kormányzótanács tagjai (Michael Barr 2022. július 19-i kinevezése óta):

- Jerome Powell, elnök

- Lael Brainard, alelnök

- Michael Barr, alelnök

- Christopher Waller

- Lisa Cook

- Philip Jefferson

- Michelle Bowman

A Szövetségi Nyíltpiaci Bizottság (FOMC) tagjai a Kormányzótanács hét (jelenleg öt) tagja, illetve a regionális Federal Reserve Bankok öt képviselője. A Második Kerület (New York) képviselője (jelenleg Timothy Geithner) állandó helyet élvez az FOMC-ben, a többi helyen 2-3 éves időszakokban rotálódnak a többi bank képviselői.

A pénzkínálat ellenőrzése

[szerkesztés]A Fed nyíltpiaci műveleteivel ellenőrzi a pénzkínálat mennyiségét, amelyek során meghatározott típusú értékpapírokat kölcsönöz, illetve vásárol az elsődleges kereskedőknek (primary dealer) nevezett feljogosított résztvevőknek. A New York Federal Reserve Bankja kitüntetett szerepet élvez, mivel valamennyi nyíltpiaci műveletet ezen bank Nyíltpiaci Asztala végzi, azzal a céllal, hogy a szövetségi pénz-kamatláb (federal funds rate) a célzott szinthez a lehető legközelebb maradjon. A pénzbőség befolyásolására két alapvető eszköze van: a visszavásárlási egyezségek (repurchase agreement) és a kibocsátás outright tranzakciók.

A monetáris politika gyakorlása

[szerkesztés]- Szövetségi állampapírok kereskedelme

Amikor a Fed állampapírokat vásárol, pénzt helyez forgalomba, ami a pénzpiaci kamatok esésének irányába hat, és ekkor a forgalomban több pénzt kölcsönöznek, illetve költenek. Ha állampapírokat ad el, pénzt von ki a forgalomból, ettől emelkednek a kamatok és nehezebb lesz kölcsönhöz jutni.

- A tagbankok tartalékainak szabályozása

Ha a Fed tartalékaik növelésére kötelezi a tagbankokat, kisebb összeget fordíthatnak hitelezésre, ettől a banki kamatok emelkednek és nehezebbé válik a hitelhez jutás.

- A Fedtől való kölcsönzés kamatainak változtatása

A tagbankok rövidtávú pénzszükségletük kielégítésére gyakran a Fedhez fordulnak kölcsönért. E kölcsönök kamata az úgynevezett diszkont ráta. A Fed ennek a kamatnak a változtatásával is képes bizonyos befolyást gyakorolni a tagbankok pénzbőségére.

A Fed mérlege

[szerkesztés]Kamatai

[szerkesztés]A Federal Reserve a szövetségi pénz-kamatlábat (federal funds rate) célozva valósítja meg monetáris politikáját. A "szövetségi pénz" nem más, mint a bankok által a Fednél elhelyezett tartalék, amelyet overnight hitelekben kihelyezhetnek egymásnak. Ezeknek a hiteleknek a kamata a szövetségi pénz-kamatláb, amelyet tulajdonképpen a piac határoz meg, a Fed azonban a pénzkínálat nyíltpiaci változtatásával befolyásolni tudja. Milton Friedman következetesen bírálta ezt az általa fordítottnak nevezett módszert, amelyben a központi bank egy ideális kamatszint megkeresésével, a pénzkínálatot felhasználva kontrollálja az inflációt.

A Federal Reserve másik fő kamat a diszkont kamatláb (discount rate), az a kamat, amelyet a bankok fizetnek a Fednek ha kölcsönt vesznek fel tőle. Mindkét kamat befolyásolja a Fed alapkamatát, amely általában három százalékponttal a szövetségi pénz-kamatláb felett van.

Az általános összefüggés az, hogy alacsonyabb kamatok a hitelfelvétel költségét csökkentve ösztönzik a gazdasági növekedést, könnyebbé téve a vásárlást és a fogyasztást, ezzel a nagyobb keresleten keresztül teret engedve a nagyobb inflációnak is. Magasabb kamatok ezzel szemben a hitelköltségeket emelve lassítják a gazdaságot, csökkentik a keresletet és visszafogják az inflációt.

A Fed általában 0,25 és 0,5 százalékpontos lépésekkel változtatja a szövetségi pénz-kamatlábat. 2001 eleje és 2003 közepe között 13 alkalommal csökkentette a kamatot, 6,25%-ról 1%-ra, hogy segítsen a gazdaságnak kilábalni a recesszióból. 2002 novemberében, amikor 1,75%-ra csökkent a kamat, negatív reálkamat keletkezett, hiszen a kamatok az infláció szintje alá szálltak. A fő kamatlábat 2003 június 25-én csökkentették 1%-ra. Ez a legalacsonyabb szint volt 1958 júliusa óta, amikor az overnight kamat átlagos szintje 0,68 százalék volt. 2004 júniusától azonban a Fed irányt váltott, és ettől kezdve 17-szer emelte a célzott kamatot, mindannyiszor negyed százalékponttal. A kamat 2006. augusztus 8-án 5,25%-on érte el a csúcsot. Ezután a kamat több, mint egy évig változatlan maradt, 2007. szeptember 18-án azonban az FOMC egyhangúlag fél százalékpontos csökkentésről határozott, a lassuló gazdaságra, illetve a pénzügyi piacokon az amerikai jelzálogpiac problémái miatt eluralkodó hitelhiányra hivatkozva.

Federal Reserve Bankok, tagbankok

[szerkesztés]

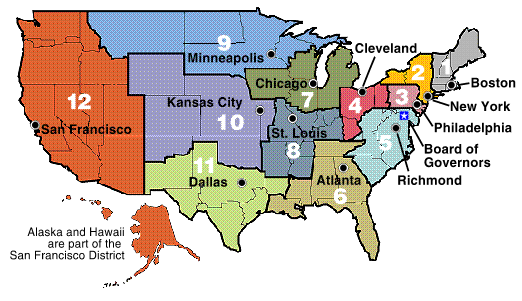

Lent a Federal Resesrve kerületeit (és fiókjaikat) bemutató tábla látható, betű- es számjeleikkel, amelyek az általuk kibocsátott bankjegyeket azonosítják.

| Federal Reserve Bank | Betűjel | Száma | Fiókjai | Honlapja | Elnöke |

|---|---|---|---|---|---|

| Bostoni Federal Reserve Bank | A | 1 | http://www.bos.frb.org/ Archiválva 2013. október 5-i dátummal a Wayback Machine-ben | Eric S. Rosengren | |

| New York City | B | 2 | Buffalo, New York (2008. október 31-én bezárták)[3] | http://www.newyorkfed.org/ | Timothy F. Geithner |

| Philadelphia | C | 3 | http://www.philadelphiafed.org/ | Charles I. Plosser | |

| Cleveland | D | 4 | Cincinnati, Ohio / Pittsburgh, Pennsylvania | http://www.clevelandfed.org/ | Sandra Pianalto |

| Richmond | E | 5 | Baltimore, Maryland / Charlotte, Észak-Carolina | http://www.richmondfed.org/ | Jeffrey M. Lacker |

| Atlanta | F | 6 | Birmingham, Alabama / Jacksonville, Florida / Miami, Florida / Nashville, Tennessee / New Orleans, Louisiana | http://www.frbatlanta.org/ | Dennis P. Lockhart |

| Chicago | G | 7 | Detroit, Michigan / Des Moines, Iowa | http://www.chicagofed.org/ | Charles L. Evans |

| St Louis | H | 8 | Little Rock, Arkansas / Louisville, Kentucky / Memphis, Tennessee | http://www.stlouisfed.org/ | James B. Bullard |

| Minneapolis | I | 9 | Helena, Montana | http://www.minneapolisfed.org/ | Gary H. Stern |

| Kansas City | J | 10 | Denver, Colorado / Oklahoma City, Oklahoma / Omaha, Nebraska | http://www.kansascityfed.org/ | Thomas M. Hoenig |

| Dallas | K | 11 | El Paso, Texas / Houston, Texas / San Antonio, Texas | http://www.dallasfed.org/ | Richard W. Fisher |

| San Francisco | L | 12 | Los Angeles, California / Portland, Oregon / Salt Lake City, Utah / Seattle, Washington | https://web.archive.org/web/20100409104030/http://www.frbsf.org/ | Janet L. Yellen |

Források

[szerkesztés]- ↑ Chairman of the Board of Governors of the Federal Reserve System. www.federalreserve.gov (2018. február 5.) (Hozzáférés: 2018. február 7.) arch

- ↑ Federal Reserve Board - Board Members (angol nyelven). Board of Governors of the Federal Reserve System. (Hozzáférés: 2022. szeptember 30.)

- ↑ New York Fed Announces Closing of Buffalo Branch, Effective October 31 - Federal Reserve Bank of New York. [2008. december 29-i dátummal az eredetiből archiválva]. (Hozzáférés: 2008. november 30.)

Kötelező tartalékok

[szerkesztés]Kritikák

[szerkesztés]